Vancouver, Columbia Británica – 3 de mayo de 2022: Calibre Mining Corp. (TSX: CXB; OTCQX: CXBMF) (“Calibre” o la “Compañía”) anuncia resultados financieros y operativos para los tres meses finalizados el 31 de marzo de 2022 (“Q1 2022”). Los estados financieros consolidados y la discusión y análisis de gestión para los tres meses finalizados el 31 de marzo de 2022 pueden consultarse en www.sedar.com y en el sitio web de la Compañía, www.calibremining.com. Todas las cifras se expresan en dólares estadounidenses.

PUNTOS DESTACADOS DEL Q1 2022

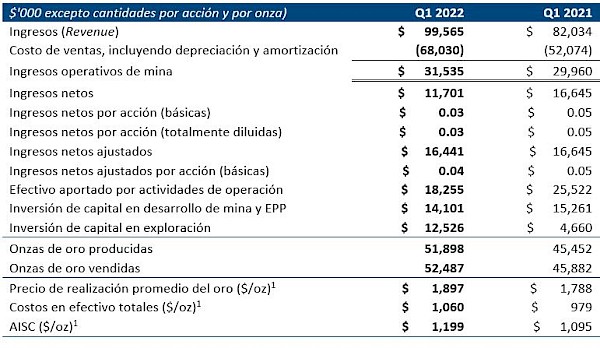

- Venta de 52,487 onzas de oro, recaudando $99.6 millones en ingresos, a un precio de realización1 promedio del oro de $1,897/oz;

- Costos en Efectivo Totales (“TCC”)1 y Costos Totales de Sostenimiento (“AISC”)1 consolidados de $1,060 and $1,199 por onza, respectivamente;

- Nicaragua: TCC $1,013 y AISC $1,108 por onza respectivamente;

- Nevada: TCC $1,268 y AISC $1,283 por onza respectivamente;

- Finalización exitosa de la adquisición de Fiore Gold el 12 de enero de 2022, creando un productor de oro de nivel intermedio en crecimiento, centrado en las Américas y diversificado;

- Integración fluida de los activos de Nevada al reconocer las sinergias y ahorros iniciales dentro de la entidad en general y un balance más sólido a pesar del actual entorno inflacionario;

- Efectivo por $77.3 millones al 31 de marzo de 2022, después de los $19.0 millones de los componentes en efectivo de la adquisición de Fiore Gold;

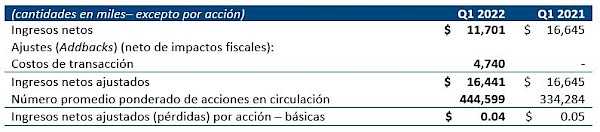

- Ingresos netos de $11.7 millones; ingresos netos básicos por acción de $0.03;

- Ingresos netos ajustados de $16.4 millones o $0.04 por acción básica en el Q1 20222;

- Reservas Minerales de Nicaragua aumentaron a 1,013,000 onzas de oro, con una ley récord de 4.62 g/t (véase nota de prensa fechada el 23 de febrero de 2022);

- Recursos Minerales Indicados de Nicaragua aumentaron a 1,806,000 onzas de oro (véase nota de prensa fechada el 23 de febrero de 2022);

- Actividades de exploración significativas incluyen:

- Resultados de exploración de la mina Pan en Nevada demuestran potencial para expansión y mayor ley del recurso, incluyendo 1.02 g/t Au en 50.3 metros, 0.83 g/t Au en 34.0 metros, 0.58 g/t Au en 41.2 metros y 0.68 g/t Au en 24.4 metros (véase nota de prensa fechada el 8 de marzo de 2022 y 12 de abril de 2022);

- Programa de perforación de 170,000 metros en marcha, el cual incluye demarcación del recurso, perforación inter-espaciada y geotécnica, así como también perforación generativa en etapa temprana para probar numerosos objetivos satélite alrededor de La Libertad, el Proyecto Eastern Borosi y Nevada.

- Lanzada estrategia de sostenibilidad multi-anual (véase nota de prensa fechada el 15 de marzo de 2022).

Darren Hall, Presidente y Director Ejecutivo de Calibre, expresó: “Calibre tuvo un excelente inicio de año, al generar en forma responsable una producción de oro récord a un costo en efectivo total de $1,060 por onza y AISC de $1,199 por onza, posicionando bien a la Compañía para lograr la previsión de todo el año, a pesar del actual entorno inflacionario.

Durante el trimestre continuamos alcanzando excelentes avances en las minas de tajo a cielo abierto de mayor ley en Pavón Central (ley de reserva de 6.5 g/t Au) y Eastern Borosi (ley de reserva de 6.8 g/t Au) lo cual promoverá el aumento de la producción impulsado por la ley del mineral en 2023 y 2024.

La integración de los activos de Nevada solidifica nuestra posición como productor de oro intermedio fiscalmente responsable y en crecimiento con la capacidad de auto-financiar la exploración y el crecimiento orgánico a partir del flujo de caja operativo.”

RESUMEN DE RESULTADOS CONSOLIDADOS – Q1 2022

Resultados consolidados3

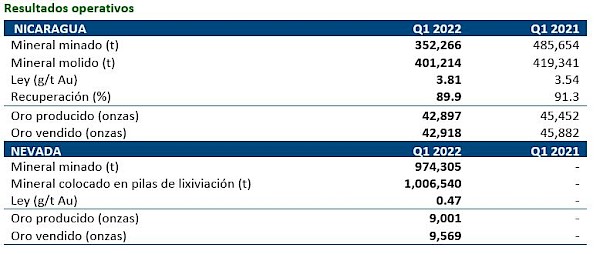

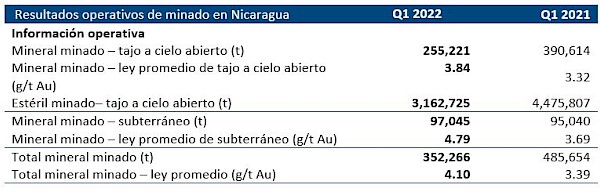

RESULTADOS OPERATIVOS DE MINADO EN NICARAGUA

Operaciones de minado de tajo a cielo abierto

Durante el Q1 2022, la mayor parte de la producción de tajo a cielo abierto provino de El Limón Central, totalizando 176,674 toneladas de mineral con una ley promedio de 4.29 g/t, complementada con 58,563 toneladas de Pavón Norte con una ley de 2.96 g/t, y 3,202 toneladas con 9.69 g/t de pequeños mineros artesanales.

Con excelente productividad en los tajos a cielo abierto durante el Q1 2022, las actividades de pre-descapote en los tajos El Limón Norte y La Tigra avanzaron antes de lo previsto, y se necesitó un menor movimiento de estéril en general en comparación con el Q1 2021. La gerencia espera que la razón estéril/mineral en El Limón Central disminuya a lo largo de 2022, al tiempo que las actividades pre-descapote para los tajos de El Limón Norte y La Tigra continúan a los niveles actuales.

Operaciones de minado subterráneo

El mineral minado durante el Q1 2022, 97,045 toneladas con una ley de 4.79 g/t fue similar a la producción del Q1 2021, de 95,040 toneladas con una ley promedio de 3.69 g/t.

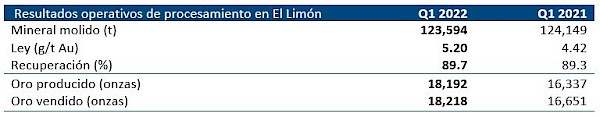

RESULTADOS OPERATIVOS DE PROCESAMIENTO EN NICARAGUA

Procesamiento en El Limón

Durante el Q1 2022, el molino de El Limón procesó 123,594 toneladas con una ley promedio de 5.20 g/t resultando en una producción de oro de 18,192 onzas.

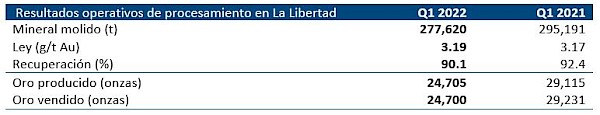

Procesamiento en La Libertad

Durante el Q1 2022, el molino de La Libertad procesó 277,620 toneladas con una ley promedio de 3.19 g/t, resultando en una producción de oro de 24,705 onzas. La producción de La Libertad se benefició de la entrega de mineral de mayor ley del tajo a cielo abierto de El Limón y la mina subterránea de Jabalí.

Las entregas de mineral de El Limón totalizaron 96,555 toneladas con una ley promedio de 3.28 g/t en comparación con las 86,856 toneladas del Q1 2021 con una ley promedio de 3.36 g/t. Las entregas de Pavón Norte durante el trimestre totalizaron 89,964 con una ley de 3.07 g/t en comparación con 31,983 toneladas con una ley de 3.25 g/t en el Q1 2021.

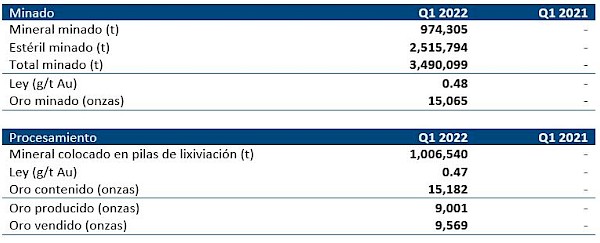

RESULTADOS OPERATIVOS DE MINADO & PROCESAMIENTO EN NEVADA

Las operaciones en la mina Pan han sido incluidas en los estados financieros consolidados del 12 de enero 2022. Las operaciones mineras avanzaron bien a lo largo del trimestre con un movimiento total de material de 3.5 millones de toneladas desde el 12 de enero hasta el 31 de marzo, que incluyó 974,305 toneladas de mineral con una ley de 0.48 g/t. Los tonelajes y leyes de mina cumplieron bien con el plan a una tasa promedia de minado de 44,178 tpd. Se colocó un millón de toneladas de mineral en la pila de lixiviación, conteniendo 10,111 onzas de oro recuperable, con 9,001 onzas producidas durante el trimestre.

RESUMEN FINANCIERO Q1 2022 CONSOLIDADO

Operaciones de minado

Los Costos en Efectivo Totales1 y los AISC1 para el Q1 2022 fueron $1,060 por onza y $1,199 por onza respectivamente, en comparación con $979 y $1,095 por onza en el Q1 2021. Los ligeramente mayores costos en efectivo y AISC trimestre a trimestre son resultado de las actividades de pre-descapote en el tajo El Limón Central que fueron capitalizadas ya que facilitaron la operación multi-anual del tajo.

Gastos e ingresos netos

Para los tres meses terminados el 31 de marzo de 2022, los gastos corporativos G&A ascendieron a $3.1 millones en comparación con $2.0 millones para el mismo período en 2021 parcialmente debido a la adición de $0.6 millones de gastos G&A relacionados con los activos en Estados Unidos.

La compensación basada en acciones para el Q1 2022 fue de $1.3 millones. El aumento en gastos con respecto al trimestre del año anterior se relaciona con la adquisición de derechos de las opciones y las Unidades de Acciones Restringidas (RSU por sus siglas en inglés) otorgadas en años previos, así como también con el ejercicio de las RSU y las Unidades de Acciones por Desempeño (PSU por sus siglas en inglés) que se liquidaron en instrumentos de patrimonio.

El gasto por impuesto sobre la renta corriente y diferido fue de $8.2 millones durante el Q1 2022. En este trimestre se vio una disminución en el gasto por impuesto sobre la renta corriente y diferido al compararlo con el Q1 2021, de ingresos antes impuestos más bajos.

Como resultado de lo anterior, los ingresos netos por acción en el Q1 2022 fueron de $0.03 para básicas y $0.03 para diluidas.

PREVISIÓN 2022

La previsión de Calibre para 2022 incluye los activos de Nevada que fueron adquiridos a Fiore Gold el 12 de enero de 2022. Calibre proseguirá con sus actividades de exploración en todos los activos al tiempo que continuamos realizando el potencial prospectivo y sub-explorado que la cartera tiene para ofrecer y seguirá reinvirtiendo en la operación a medida que los programas de exploración y demarcación de recursos continúen en Nicaragua y Nevada.

Se prevé que la producción de oro de Nicaragua en 2022 aumente a lo largo del año, y se espera que la producción del segundo semestre sea aproximadamente un 20% mayor que la del primer semestre debido al cambio en los perfiles de ley de los yacimientos y la secuenciación de las minas.

La producción en Nevada se prevé que sea relativamente constante a lo largo del año, al igual que el crecimiento y el gasto en exploración. El capital de crecimiento está enfocado principalmente en avanzar en la permisología estatal y los estudios técnicos sobre la oportunidad de crecimiento en Gold Rock. Calibre continúa viendo un fuerte potencial de exploración en Gold Rock, pero en 2022 la Compañía aumentará significativamente las actividades de perforación en la operación de lixiviación en pilas de la mina Pan. Los costos en efectivo y los AISC para los activos de Nevada se han beneficiado de sinergias en términos de adquisiciones tales como la eliminación de costos de la oficina central, la reducción del tamaño del equipo ejecutivo, la reducción de los costos de seguro y sinergias en compras grupales.

Calibre continúa invirtiendo en su programa de exploración, con un programa planificado de perforación de 170,000 metros que incluye demarcación de recursos, perforación inter-espaciada y geotécnica, así como también exploración generativa en etapa temprana para probar numerosos objetivos satélite alrededor de La Libertad, el Proyecto Eastern Borosi y Nevada.

DETALLES DE CONFERENCIA TELEFÓNICA SOBRE RESULTADOS FINANCIEROS DEL Q1 2022

Los resultados financieros del primer trimestre se divulgarán después del cierre del mercado el martes 3 de mayo de 2022, y la gerencia realizará una conferencia telefónica para discutir los resultados y perspectivas en más detalle.

Fecha: Miércoles, May 4, 2022

Hora: 10:00 a.m. (EDT)

No. a marcar: +1 (866) 221-1882 o +1 (470) 495-9179 (Internacional)

Enlace de Transmisión Webcast: https://edge.media-server.com/mmc/p/pmkzndus

ID de conferencia: 1776837

Puede accederse a la transmisión en vivo (live webcast) y el enlace del registro aquí o en www.calibremining.com en la sección Events and Media bajo la pestaña Investors. El audio de la transmisión en vivo se archivará y pondrá a la disposición para reproducirse en www.calibremining.com. Antes de la conferencia telefónica, las filminas que la acompañarán estarán disponibles en la sección Investors del sitio web de Calibre bajo la pestaña Presentations.

Persona Calificada

Darren Hall, MAusIMM Presidente y Director Ejecutivo de Calibre Mining Corp. es “persona calificada” según lo dispuesto en la norma NI 43-101 y ha revisado y aprobado la información científica y técnica en esta nota de prensa.

EN REPRESENTACIÓN DE LA JUNTA DIRECTIVA

“Darren Hall”

Darren Hall

Presidente y Director Ejecutivo

Si desea mayor información, sírvase contactar a:

Ryan King

Vicepresidente sénior, Desarrollo Corporativo & RI

T: 604.628.1010

E: calibre@calibremining.com

W: www.calibremining.com

Sobre Calibre Mining Corp.

Calibre es un productor de oro de nivel medio en crecimiento que cotiza en la bolsa de Canadá, centrado en las Américas, con una sólida cartera de oportunidades de desarrollo y exploración en Nevada y Washington en EE. UU. y Nicaragua. Calibre se centra en generar valor sostenible para los accionistas, las comunidades locales y todos los actores interesados a través de operaciones responsables y un enfoque disciplinado de crecimiento. Con un balance fuerte, sin deudas, un equipo gerencial probado, un sólido flujo de caja operativo, proyectos de desarrollo de crecimiento gradual y oportunidades de exploración a escala distrital, Calibre dará paso a un valor significativo.

Notas:

- MEDICIONES FINANCIERAS DISTINTAS DE LAS NIIF

La Compañía considera que los inversionistas utilizan ciertas mediciones distintas de las NIIF para valorar a las compañías mineras de oro, en términos específicos Costos en Efectivo Totales por Onza y Costos Totales de Sostenimiento por Onza. En el sector de la minería de oro, éstas son mediciones de desempeño habituales pero no poseen un significado estandarizado. La Compañía considera que, además de las mediciones convencionales preparadas de conformidad con las NIIF, ciertos inversionistas utilizan esta información para evaluar el desempeño y capacidad de la Compañía para generar flujo de caja. Por consiguiente, pretende brindar información adicional y no debe considerarse en forma aislada o como reemplazo de mediciones de desempeño preparadas de conformidad con las NIIF.

Costos en Efectivo Totales (TCC por sus siglas en inglés) por Onza de Oro: Los costos en efectivo totales incluyen los costos operativos del sitio de la mina como minado, procesamiento y costos administrativos locales (incluyendo compensación basada en acciones relacionada con las operaciones mineras), regalías, impuestos a la producción, costos de reserva de mina y rebajas del valor del inventario corriente, si lo hubiere. Los costos de producción excluyen depreciación y agotamiento, rehabilitación, capital y costos de exploración. Los costos en efectivo totales por onza de oro son netos de las ventas del subproducto plata y se dividen entre las onzas de oro vendidas para llegar a la cifra por onza.

Costos Totales de Sostenimiento (AISC por sus siglas en inglés) por onza de oro: Medición de desempeño que refleja todos los gastos que se requieren para producir una onza de oro de las operaciones actuales. Si bien no existe un significado estandarizado de la medición en el sector, la definición de la Compañía se deriva de la definición de AISC estipulada por el Consejo Mundial del Oro (World Gold Council) en su guía con fecha del 27 de junio de 2013 y el 16 de noviembre de 2018. El Consejo Mundial del Oro es una organización no reguladora, sin fines de lucro, establecida en 1987 cuyos miembros incluyen compañías mineras “senior” mundiales. La Compañía considera que esta medida será útil para usuarios externos al evaluar el desempeño operativo y la capacidad para generar flujo de caja libre de las operaciones actuales. La Compañía define los AISC como la suma de los costos en efectivo totales (según lo anterior), el capital de sostenimiento (el capital requerido para mantener las operaciones actuales a los niveles existentes), los reembolsos de arrendamiento financiero, los gastos corporativos generales y administrativos, los gastos de exploración diseñados para aumentar la confianza en el recurso en las minas en producción, la amortización de costos de retiro de activos y la acumulación de rehabilitación relacionados con las operaciones actuales. Los AISC excluyen los gastos de capital para mejoras significativas en operaciones existentes consideradas de naturaleza expansionista, la exploración y la evaluación relacionadas con aumento del recurso, la acumulación de rehabilitación y la amortización no relacionadas con las operaciones actuales, los costos de financiamiento, los pagos de deuda, y los impuestos. Los costos totales de sostenimiento se dividen entre las onzas de oro vendidas para llegar a una cifra por onza

Precio de realización promedio por onza vendida

El precio de realización promedio por onza vendida es una medición de desempeño habitual que no tiene ningún significado estandarizado. La medición más directamente comparable preparade de conformidad con las NIIF es ingresos por ventas de oro.

- INGRESOS NETOS AJUSTADOS

Los ingresos netos ajustados y las ganancias ajustadas por acción – básicas excluyen una serie de rubros temporales o únicos descritos en la siguiente tabla, que proporciona una conciliación de los ingresos netos ajustados con los estados financieros consolidados:

- Los resultados financieros y operativos consolidados para el Q1 2022 2022 incluyen los resultados de los activos en Estados Unidos adquiridos y discutidos en la MD&A.

Nota de advertencia sobre la información prospectiva

Esta nota de prensa incluye cierta “información prospectiva” y “declaraciones prospectivas” (en forma colectiva “declaraciones prospectivas”) dentro del significado de la legislación canadiense aplicable sobre títulos valores. Todas las declaraciones en esta nota de prensa que se ocupan de eventos o acontecimientos que esperamos que ocurran en el futuro son declaraciones prospectivas. Las declaraciones prospectivas son declaraciones que no son hechos históricos y se identifican por palabras como “espera”, “planea”, “prevé”, “proyecto”, “objetivo” “potencial”, “calendario”, “pronóstico/proyección”, “presupuesto”, “estimado”, “pretende” o “cree” y expresiones similares o sus connotaciones negativas, o que los eventos o condiciones “ocurrirán” (“will”), “ocurrirían” (“would”), “quizás ocurran” (“may”), “podrían ocurrir” (“could”), “deberían ocurrir” (“should”) o “pudieran ocurrir” (“might”). Las declaraciones prospectivas necesariamente involucran supuestos, riesgos e incertidumbres, ciertos de los cuales están más allá del control de Calibre. Para una lista de los factores de riesgo aplicables a la Compañía, sírvase remitirse al formato de información anual de Calibre para el año finalizado el 31 de diciembre de 2021, disponible en www.sedar.com. Esta no es una lista exhaustiva de los factores que podrían afectar las declaraciones prospectivas de Calibre.

Las declaraciones prospectivas de Calibre se basan en los supuestos y factores aplicables que la gerencia considera razonables a la fecha de la presente, sobre la base de la información disponible para la misma en tal momento. Calibre no asume ninguna obligación de actualizar las declaraciones prospectivas si las circunstancias o las creencias, las expectativas o las opiniones de la gerencia cambiaran salvo lo requerido por las leyes de títulos valores aplicables. No puede garantizarse que las declaraciones prospectivas serán precisas, y los resultados, desempeño o logros reales podrían diferir significativamente de los expresados o implicados en estas declaraciones prospectivas. Por consiguiente, no debe depositarse excesiva confianza en las declaraciones prospectivas.